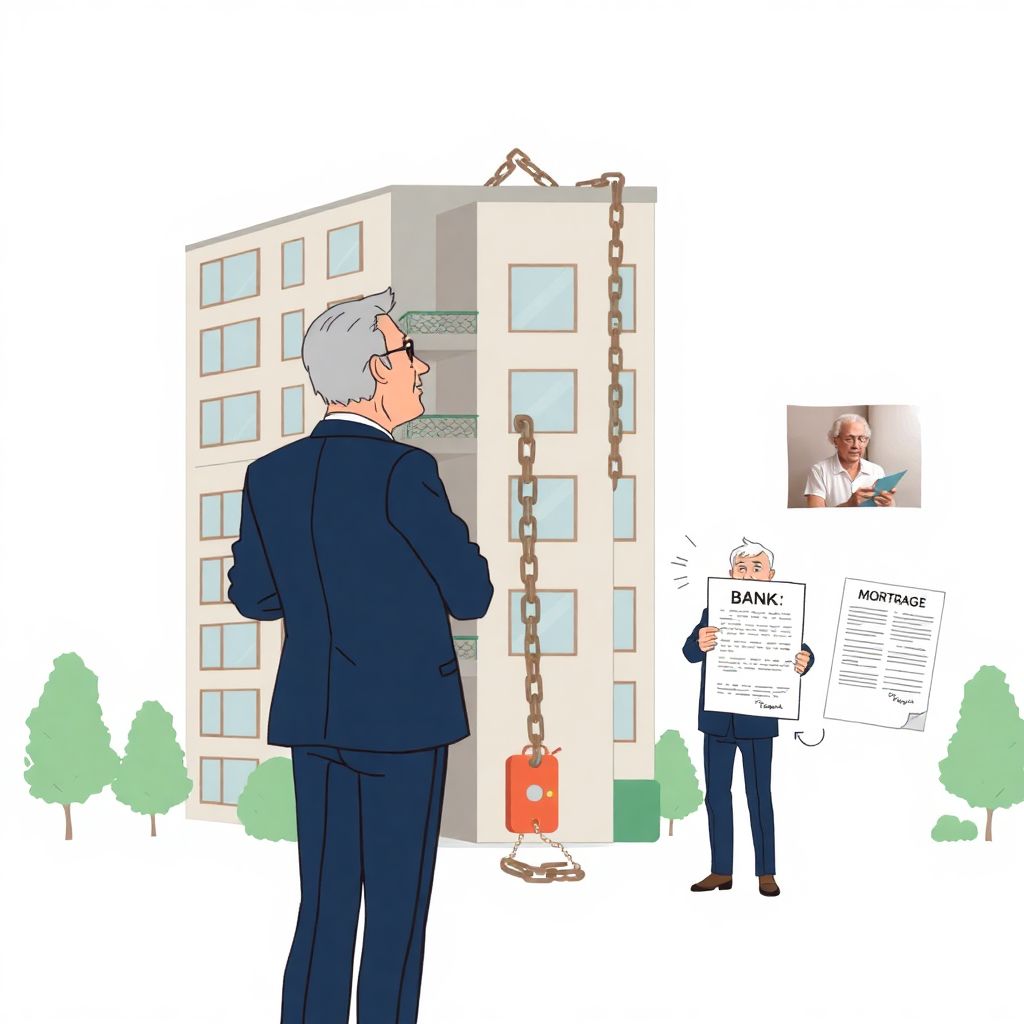

Ипотека и квартира с обременением рентой: возможно ли сочетание?

Покупка жилья — дело серьёзное, особенно если речь идёт о недвижимости с обременением. Один из нестандартных случаев — квартира, на которую наложено обременение в виде ренты. Возникает закономерный вопрос: можно ли взять ипотеку на такую недвижимость? Разберёмся, как банки относятся к подобным объектам, какие есть пути решения и на что обратить внимание, чтобы не потерять деньги и время.

Что такое обременение в виде ренты?

Обременение — это юридическое ограничение прав собственника. В случае с рентой, чаще всего имеется в виду пожизненное содержание с иждивением. Этот вид обременения фиксируется в Росреестре и означает, что покупатель жилья обязан заботиться о получателе ренты (чаще всего — пожилом человеке), предоставлять жильё или денежные выплаты на условиях, зафиксированных в договоре.

Проблема в том, что банк, предоставляя ипотеку, хочет гарантировать ликвидность залога. А квартира с рентой — это не только жильё, но и обязательства перед третьим лицом. Это повышает риски, а значит, чаще всего — снижает интерес банка к такому объекту.

Как банки относятся к таким объектам?

Большинство ипотечных банков, будь то Сбербанк, ВТБ, Альфа-Банк или Дом.РФ, отказывают в выдаче ипотеки на квартиры с рентными обременениями. Причины простые:

- Высокие юридические риски — особенно если рента оформлена с пожизненным проживанием;

- Невозможность реализовать залог в случае дефолта по ипотеке;

- Наличие третьей стороны, интересы которой защищены законом (пожизненный рентополучатель).

Однако это не означает, что покупка такой квартиры невозможна. Есть несколько подходов, которые позволяют обойти ограничения.

Подход 1: Снятие обременения до получения ипотеки

Самый «чистый» путь — договориться с собственником о снятии обременения до оформления ипотеки. Это возможно, если стороны согласны расторгнуть договор ренты добровольно (например, рентополучатель переезжает или получает компенсацию).

Пошагово это выглядит так:

- Подписание соглашения о прекращении ренты;

- Оформление изменений в Росреестре;

- Повторная юридическая проверка квартиры;

- Подача заявки на ипотеку как на «чистый» объект.

Важно: понадобится нотариальная поддержка, а также финансовая гарантия, что квартира после снятия обременения действительно перейдет в залог банку.

Минусы этого метода:

- Не все рентополучатели будут готовы отказаться от своих прав;

- Высокие затраты: компенсация, переезд, услуги юристов;

- Риск отказа в ипотеке даже после снятия обременения, если квартира в прошлом была с «проблемной историей».

Подход 2: Покупка за наличные и рефинансирование

Альтернативный путь — сначала купить квартиру за собственные или заёмные средства (например, с привлечением займа под расписку), а после снятия обременения — оформить ипотечный кредит с целью рефинансирования.

Этот способ подходит тем, кто:

- Обладает достаточным первоначальным капиталом;

- Уверен, что обременение будет снято в обозримом будущем;

- Готов на 2 этапа сделки: покупка → рефинансирование.

Плюсы стратегии:

- Меньше ограничений от банков, так как ипотека оформляется уже на «чистый» объект;

- Возможность выбрать любой ипотечный продукт после очистки обременения.

Минусы:

- Риски, если рента не будет снята (вложенные деньги «зависнут»);

- Двойные расходы: проценты по займам, госпошлины, услуги нотариуса;

- Не каждый банк рефинансирует такую сделку, потребуется хорошая кредитная история.

Подход 3: Альтернатива — покупка через специализированный банк или застройщика

На рынке также встречаются редкие случаи, когда специализированные кредитные организации (например, банки, работающие с социальным жильём или наследственными правами) готовы рассматривать нестандартные объекты. Однако такие предложения требуют:

- Глубокой юридической экспертизы;

- Подтверждения ликвидности объекта при обременении;

- Уточнения условий ренты (например, если она прекращается по возрасту или смерти рентополучателя).

Стоит понимать, что такие сделки — исключение, а не правило.

На что обязательно обратить внимание

Прежде чем рассматривать ипотеку на квартиру с рентным обременением, проверь следующее:

- Тип обременения. Просто денежная рента или полный пакет с проживанием?

- Срок действия договора. Есть ли условия прекращения?

- Личность рентополучателя. Возраст, здоровье, наличие наследников, согласие на расторжение.

- Правовой статус объекта. Кто собственник, нет ли других ограничений (арест, залог и т.д.)?

- Позиция банка. Готов ли кредитор рассматривать такую сделку? Получи письменный ответ.

Вывод: ипотека на квартиру с рентным обременением — почти невозможно, но варианты есть

Стандартный ипотечный кредит на квартиру с обременением в виде ренты получить крайне сложно. Банки предпочитают не связываться с такими объектами из-за юридических рисков. Однако при грамотной подготовке, наличии средств и юридической поддержки можно реализовать покупку через:

- Снятие обременения перед ипотекой;

- Покупку за наличные с последующим рефинансированием;

- Обращение в банки, готовые работать с такими рисками (редко).

Перед любой сделкой обязательно консультируйтесь с юристом и ипотечным брокером, чтобы избежать неприятных сюрпризов.