Понятие наследования ипотечного долга: юридические основы

Наследование ипотечного долга — это процесс, при котором наследник принимает на себя не только имущество умершего, но и его обязательства перед банками, в том числе по кредитам, обеспеченным залогом недвижимости. В соответствии с Гражданским кодексом РФ, при принятии наследства к наследнику переходят все права и обязанности наследодателя, за исключением тех, что неразрывно связаны с личностью умершего. Ипотечный кредит не относится к таким исключениям, поэтому вместе с квартирой, находящейся в залоге, наследник получает и долговое обязательство перед банком.

Важно понимать, что само по себе вступление в наследство не означает автоматическое одобрение банком нового заемщика. Организация, выдавшая ипотеку, имеет право оценить платежеспособность наследника и предложить перезаключение договора или реструктуризацию долга. Если наследодатель застраховал жизнь, часть долга может быть погашена страховой компанией — это зависит от условий договора страхования.

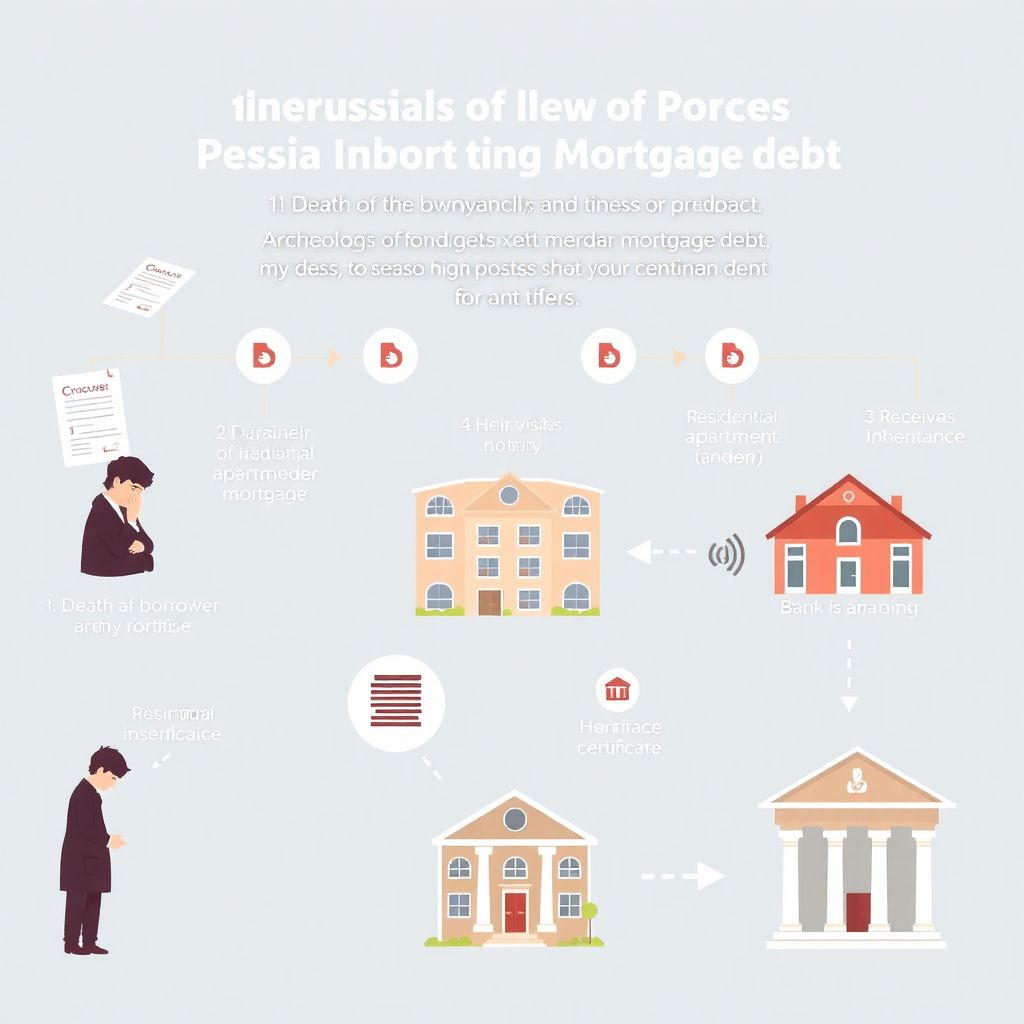

Пошаговый процесс вступления в наследство с ипотекой

Процедура оформления наследства с ипотечным долгом включает несколько этапов:

1. Подача заявления нотариусу — в течение 6 месяцев со дня смерти наследодателя необходимо обратиться к нотариусу по последнему месту проживания умершего. Заявление о принятии наследства может быть подано лично или через представителя.

2. Оценка имущества — необходимо определить рыночную стоимость недвижимости, которая будет предметом наследования. Это важно для расчета нотариального тарифа и понимания соотношения между стоимостью объекта и суммой долга.

3. Получение свидетельства о праве на наследство — нотариус выдает документ, подтверждающий переход прав и обязанностей к наследнику. Однако это не освобождает от необходимости урегулировать отношения с банком.

4. Уведомление банка — наследник обязан в письменной форме уведомить кредитную организацию о вступлении в наследство. Банк на основе предоставленных документов может предложить заключение нового кредитного договора, при условии положительной оценки платежеспособности.

5. Переоформление ипотечного договора — если банк одобряет наследника, заключается новый договор с сохранением условий или по согласованной реструктуризации. В случае отказа банк может потребовать досрочного погашения долга или обратить взыскание на заложенную недвижимость.

Диаграмма процесса (в текстовом виде):

1. Смерть наследодателя →

2. Обращение к нотариусу →

3. Получение свидетельства →

4. Уведомление банка →

5. Оценка банком →

6. Переоформление договора / Реструктуризация / Продажа объекта

Сравнение подходов: принятие наследства и отказ от него

Существует два базовых подхода к решению вопроса с ипотечным долгом после смерти заемщика:

1. Принятие наследства с долгом. Наследник получает недвижимость и обязуется исполнять кредитные обязательства. Это оправдано, если:

- Недвижимость представляет ценность (рыночная стоимость выше остатка долга);

- Есть финансовые возможности продолжать выплаты;

- Имеется страховое покрытие на случай смерти заемщика.

2. Отказ от наследства. Закон допускает отказ от наследства в течение 6 месяцев после открытия наследства. Это рационально, если:

- Размер долга превышает рыночную стоимость имущества;

- Наследник не имеет возможности или желания обслуживать кредит;

- Недвижимость обременена другими обязательствами или юридическими рисками.

В отличие от добровольного вступления в наследство, отказ не требует последующих действий с банком. Однако важно своевременно оформить отказ, иначе наследство будет считаться принятым по факту (например, если наследник начал оплачивать коммунальные платежи или проживать в квартире).

Примеры из практики: возможные сценарии

Пример 1. Гражданин А. унаследовал квартиру, по которой оставалось 3 млн рублей долга. Квартира оценена в 7 млн. Банк одобрил нового заемщика, и ипотека была переоформлена. Наследник продолжил выплаты, а через 5 лет продал квартиру и погасил остаток долга.

Пример 2. Гражданка Б. отказалась от наследства, так как квартира находилась в удаленном районе и оставшийся долг составлял 6,5 млн рублей при рыночной стоимости объекта в 5 млн. Решение позволило избежать долговой нагрузки.

Роль страхования жизни заемщика

Страхование жизни при ипотеке может играть ключевую роль в случае смерти заемщика. Если страховой случай был признан, страховая выплачивает остаток по кредиту в пределах страховой суммы. Это значительно упрощает процесс вступления в наследство, так как недвижимость переходит к наследнику без долгов.

Однако не все случаи смерти покрываются страховкой. Например, самоубийство в течение первого года после заключения договора, смерть в состоянии алкогольного опьянения или вследствие хронических заболеваний, не указанных в анкете, могут стать основанием для отказа в выплате.

Рекомендации наследникам: как минимизировать риски

Перед принятием наследства с ипотекой необходимо:

- Получить выписку из банка с остатком задолженности;

- Заказать оценку рыночной стоимости недвижимости;

- Ознакомиться с условиями страхования (если оно было оформлено);

- Проконсультироваться с юристом по вопросам наследственного права;

- Рассчитать ежемесячную нагрузку на бюджет и оценить перспективы погашения долга.

Если финансовая нагрузка слишком высока, разумно рассмотреть отказ от наследства или продажу объекта после вступления в наследственные права с целью досрочного погашения кредита.

Заключение: ключевые выводы

Процесс вступления в наследство на ипотечный долг требует осознанного подхода и учета множества факторов — от юридических нюансов до финансовой состоятельности наследника. Возможность сохранить объект недвижимости зависит от сотрудничества с банком, наличия страховой защиты и адекватной оценки долговой нагрузки. Своевременные действия и юридическая грамотность позволяют принять взвешенное решение и минимизировать возможные убытки.